Economía

País recompra bono por un monto de RD$40,792.05 MM

Published

2 años agoon

By

LA REDACCIÓNOperación. Para la recompra, el país realizó una emisión de bonos con vencimiento en 2035 por RD$71,000 millones (US$1,252.18 millones), con una tasa cupón de 11.25%.

El Gobierno dominicano informó ayer que, a través del Ministerio de Hacienda, finalizó el pasado martes una operación global de recompra del bono internacional, indexado a pesos dominicanos con vencimiento en 2026, por un valor de RD$40,792.05 millones.

El Gobierno dominicano informó ayer que, a través del Ministerio de Hacienda, finalizó el pasado martes una operación global de recompra del bono internacional, indexado a pesos dominicanos con vencimiento en 2026, por un valor de RD$40,792.05 millones.

Para la recompra, el país realizó una emisión de bonos con vencimiento en 2035 por RD$71,000 millones (US$1,252.18 millones), con una tasa cupón de 11.25%, y se recibieron ofertas por RD$154,767 millones, equivalentes a 2.2 veces la demanda del monto suscrito.

El ministro de Hacienda, Jochi Vicente, aseguró que el éxito de esta operación demuestra la confianza de los inversionistas en el manejo proactivo de la deuda pública y el compromiso de lograr la sostenibilidad de los indicadores de riesgo.

“Cuando salimos a los mercados de capitales, tanto al interno como al externo, vemos el apetito de los inversionistas por nuestros bonos y eso es una muestra de que estamos manejando las finanzas públicas de forma correcta, porque nadie pone su dinero donde no tiene garantías”, manifestó Vicente.

Precisó que la transacción, que se realizó aprovechando las condiciones favorables de mercado, permitió la recompra del bono con vencimiento en 2026 y el resto de los recursos forman parte de las necesidades de financiamiento contempladas en el Presupuesto General del Estado para el 2023.

El funcionario destacó que esta emisión de bono en pesos permite reducir la proporción de moneda extranjera en el portafolio de deuda del sector público no financiero a un 68.7%, desde un 71.8% en enero de 2023, lo que mitiga el riesgo cambiario sobre las cuentas fiscales.

Puntualizó, además, que esta transacción aumenta el tiempo promedio de madurez en 0.23 años, mejorando el riesgo de refinanciamiento del Estado dominicano.

El ministro indicó que la demanda por este nuevo título evidencia la confianza de los inversionistas en la moneda dominicana y permite aumentar su visibilidad en el mercado internacional.

Dos en una

El ministro de Hacienda explicó a LISTÍN DIARIO que se trata de dos operaciones en una, la recompra de bonos dominicanos en moneda local en el mercado internacional.

“ Aquí bonistas que tenían ese bono entregaron el mismo a cambio de un nuevo con vencimiento a doce años. La otra parte de la transacción fue una emisión de $500 millones adicionales de nuevo dinero (que es lo que realmente entra a caja pues lo otro fue la sustitución de un papel por otro)”, explicó el funcionario que se encuentra en España, donde participará en la primera cumbre histórica de la Unión Europea y la CELAC.

Inicialmente, dijo, se había pensado emitir esos $500 millones en dólares, “pero la demanda por el título en pesos fue tan alta que decidimos irnos por todo en el DOP linked”, indicó.

Precisó que esa operación hace que se vaya reduciendo la composición del “stock” de deuda a más pesos y menos moneda extranjera lo cual reduce la exposición y riesgo cambiario.

Economía

Arroyo traza los lineamientos de su gestión con énfasis en las recaudaciones y lucha contra ilícitos

Published

1 día agoon

febrero 16, 2026 El director general de Aduanas, Nelson Arroyo, sostuvo reuniones de trabajo con el personal de las oficinas de Santiago y Puerto Plata, a los cuales le trazó los lineamientos generales de lo que será su gestión, con énfasis en el aumento de las recaudaciones, facilitación del comercio y la lucha contra los ilícitos aduaneros.

El director general de Aduanas, Nelson Arroyo, sostuvo reuniones de trabajo con el personal de las oficinas de Santiago y Puerto Plata, a los cuales le trazó los lineamientos generales de lo que será su gestión, con énfasis en el aumento de las recaudaciones, facilitación del comercio y la lucha contra los ilícitos aduaneros.

Allí, Arroyo pautó los principales objetivos de su gestión, y escuchó las inquietudes del personal de dicha oficina y conoció de primera mano los principales puntos de mejora para las operaciones en la región del Cibao.

Observó los procedimientos y equipos del área de carga, así como los equipos de tecnología no intrusiva (rayos x), que operan en esa terminal y su personal a cargo.

Sostuvo, además, reuniones con las autoridades del aeropuerto en la persona de Teófilo Gómez, administrador general del Aeropuerto Internacional del Cibao y Luis Díaz Monción, gerente de Operaciones.

En ese sentido, se dirigió a la zona franca de Puerto Plata, pulmón importante para la economía de esa provincia, donde abordó temas relacionados a la seguridad en las operaciones de ese régimen especial, e hizo un recorrido por la Corporación Zona Franca Industrial Puerto Plata de la mano de su directora ejecutiva, Karina Abbott.

Constató la cantidad y variedad de productos y marcas que son manufacturados por manos puertoplateñas, labor fundamental para las exportaciones y la generación de divisas.

Luego se trasladó a la Administración de Puerto Plata, lugar dónde conversó con el colector de Aduanas del puerto de esa ciudad, Damian Jiménez Gómez, y todo su equipo, a quienes los exhortó a trabajar enfocados en el bienestar del país, dada la importancia fiscal y presupuestaria que representa la entidad para el Gobierno.

Igualmente, los motivó a arreciar en la lucha contra los ilícitos aduaneros, en especial contra la subvaluación de mercancías, el contrabando de divisas y armas, así como otros ilícitos.

El director de aduanas concluyó su jornada dejando claro que no tolerará ninguna participación o complicidad por parte del personal de Aduanas en cualquier hecho contrario a la Ley de Aduanas 168-21, la ética y la transparencia que caracterizan la gestión de Gobierno que encabeza el presidente Luis Abinader.

También, visitó el puerto Taíno Bay, donde realizó un acercamiento con los colaboradores de esa importante terminal de cruceros, por donde arriban diariamente miles de visitantes que dinamizan la actividad turística y económica de la ciudad.

Economía

Crea Crédito de Qik ya ha beneficiado a 29,900 personas

Published

1 día agoon

febrero 16, 2026 Qik Banco Digital informó que Crea Crédito, programa de inclusión y educación financiera, alcanza ya a más de 29,900 personas, quienes han comenzado a desarrollar su historial crediticio formal mientras aprenden a manejar sus finanzas personales responsablemente y crean el hábito del ahorro.

Qik Banco Digital informó que Crea Crédito, programa de inclusión y educación financiera, alcanza ya a más de 29,900 personas, quienes han comenzado a desarrollar su historial crediticio formal mientras aprenden a manejar sus finanzas personales responsablemente y crean el hábito del ahorro.

“Crea Crédito, el único programa 100% digital de inclusión financiera del país, se ha convertido en una oportunidad real para miles de dominicanos que antes no podían acceder al crédito formal. Hoy, ellos encuentran aquí un camino para avanzar. Nuestro compromiso es seguir creciendo a su lado, impulsando sus metas y aportando al bienestar de sus familias”, expresó Arturo Grullón, vicepresidente ejecutivo y gerente general de Qik.

Participación diversa y enfoque inclusivo

El neobanco destacó que el programa cuenta con una representación equilibrada entre hombres y mujeres, lo que evidencia el esfuerzo constante realizado para promover la inclusión financiera de manera equitativa en ambos géneros.

El programa cuenta con beneficiarios residentes en todas las provincias del país y presentan una edad promedio de 32 años, lo que evidencia su alcance entre jóvenes adultos que buscan construir una relación sólida y temprana con el sistema financiero.

Crea Crédito funciona mediante una tarjeta de crédito respaldada por garantía, vinculada a una cuenta de ahorro que genera intereses, mientras el cliente va construyendo su historial crediticio.

Además, el programa ofrece orientación personalizada y herramientas digitales de educación financiera, con el fin de promover un uso responsable del crédito y fomentar hábitos financieros saludables.

Economía

El Banco Central proyecta economía crecerá 4% este año

Published

2 semanas agoon

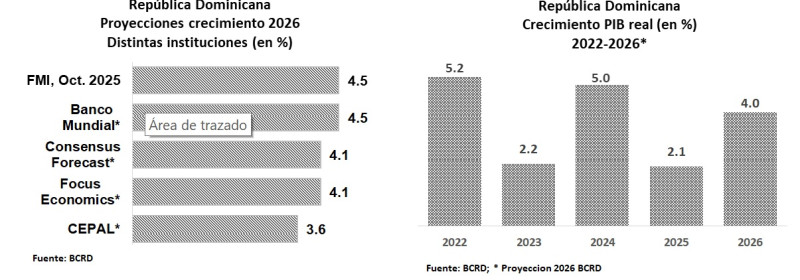

febrero 3, 2026 Santo Domingo, R.D.-El Banco Central proyecta que la economía dominicana cerrará este año 2026 con un crecimiento de 4.0% del producto interno bruto (PIB), debido a que la demanda interna aumentará sustentada en una mayor inversión pública y en la transmisión continua de las medidas monetarias adoptadas el pasado año.

Santo Domingo, R.D.-El Banco Central proyecta que la economía dominicana cerrará este año 2026 con un crecimiento de 4.0% del producto interno bruto (PIB), debido a que la demanda interna aumentará sustentada en una mayor inversión pública y en la transmisión continua de las medidas monetarias adoptadas el pasado año.

Adicionalmente, República Dominicana se beneficiará de los altos precios del oro y del petróleo, relativamente bajos, dice.

Proyecciones.Externa

Indica que basa su análisis en supuestos prudentes y realistas sobre la economía internacional, la evolución del gasto público, la inversión y la demanda privada.

De igual modo, sustenta sus proyecciones en un sistema de pronósticos compuesto por distintos modelos que toman en cuenta diversos factores, destacando la evolución de la actividad productiva, la demanda interna y externa, las condiciones financieras y el entorno internacional.

Consciente de la relevancia de este pronóstico para el proceso de toma de decisiones de hogares y empresas, desde la Asesoría de la Gobernación se presenta a la opinión pública un análisis detallado sobre tan importante tema, indica.

No obstante, señala que la materialización de esta proyección depende en gran medida de cómo evolucione la geopolítica y la incertidumbre que ha afectado a los mercados internacionales durante el último año.

Destaca que las proyecciones de organismos internacionales como el Banco Mundial (BM) y el Fondo Monetario Internacional (FMI) y las de especialistas privados como Consensus Forecast y Focus Economics se encuentren en la misma dirección que las previsiones del Banco Central e incluso en algunos casos presentan un mayor optimismo.

Enfoques

Al analizar el crecimiento de una economía como la dominicana es importante tener en cuenta la diferencia entre el enfoque de corto plazo y el de largo plazo, dicen los analistas.

Explican que en el corto plazo, el ritmo de crecimiento ha estado influido por la alta incertidumbre internacional, por condiciones financieras restrictivas en los mercados globales y por una moderación de la inversión en sectores relacionados con la demanda interna como la construcción y la manufactura.

No obstante, con el proceso de normalización de las condiciones monetarias y el dinamismo de la inversión pública se espera una recuperación progresiva de la actividad productiva que permita alcanzar las previsiones del BCRD.

Para el análisis de largo plazo, se toma en cuenta el comportamiento de los principales determinantes de la producción, los cuales son impactados por reformas estructurales y factores institucionales, entre otros.

República Dominicana cuenta con sólidos fundamentos, reflejados en la estabilidad del sistema financiero, en posiciones externas y fiscales manejables, en un marco de política monetaria creíble y en expectativas de inflación adecuadamente ancladas, señala.

Se ha señalado también que nuevas reformas estructurales son fundamentales para elevar el crecimiento potencial en el mediano y largo plazo, lo cual no deja de ser cierto. Pero se debe tener en cuenta que el diseño y ejecución de estos ajustes estructurales toma más tiempo y requiere del apropiado consenso entre los sectores público y privado, tal y como se viene trabajando en el programa META 2036.

Ven como algo natural que existan diferencias entre las proyecciones elaboradas por instituciones, por analistas y economistas privados, ya que responden a distintas metodologías, y supuestos al momento en que se estima la proyección.

En el caso del BCRD, aseguran, las estimaciones las realiza un equipo técnico de primerísima calidad y de alta formación que cuenta con un sistema de pronósticos reconocido en diversos foros internacionales.

El sistema, diseñado para actualizarse de manera continua conforme se dispone de nueva información, constituye un insumo clave en la toma de decisiones de empresas y hogares.