Economía

Banco Central presenta explicaciones sobre efectos de política monetaria en reducción de inflación post pandemia

Published

2 años agoon

By

LA REDACCIÓN Santo Domingo, R.D.-Banco Central de la República Dominicana presentó a los agentes económicos y al público en general un documento con explicaciones claras sobre los efectos positivos que ha tenido la política monetaria en la

Santo Domingo, R.D.-Banco Central de la República Dominicana presentó a los agentes económicos y al público en general un documento con explicaciones claras sobre los efectos positivos que ha tenido la política monetaria en la

recuperación del crecimiento y la reducción de la inflación en la post pandemia.

La entidad explicó que en efecto, el choque de oferta ocasionado por la pandemia y sus efectos sobre el costo de los contenedores en los mercados internacionales y el aumento de la demanda provocado por las políticas expansivas implementadas, aumentaron las presiones inflacionarias en la fase final de la crisis sanitaria.

De acuerdo con una nota de prensa, cuando todo parecía mejorar, la invasión rusa a Ucrania exacerbó las

presiones de precios al reducir la oferta de commodities, particularmente del petróleo a nivel global. Ante estos choques inesperados, el BCRD implementó una política monetaria restrictiva que logró una convergencia gradual de la inflación de 9.64 % en abril 2022 a 4.43 % en mayo 2023, tasa dentro del rango meta del programa monetario.

Con la inflación en la meta, a partir del mes de junio el BCRD inició una reducción gradual de su tasa de política monetaria de 8.50 % hasta 7.0 %, donde se mantiene en la actualidad. A su vez, la Junta Monetaria aprobó un programa de expansión monetaria de casi 3.0 % del Producto Interno Bruto (PIB), orientado a estimular la actividad económica. Estos recursos, canalizados a empresas, principalmente micro, pequeñas y medianas (Mipymes) y hogares, por los intermediarios financieros, a un plazo promedio de dos años y con garantía de títulos del Ministerio de Hacienda o del BCRD, han sido determinantes en la recuperación económica en un entorno de estabilidad de precios.

Recuperación económica y medidas monetarias

El programa de expansión de liquidez autorizado por la Junta Monetaria en 2023 ascendió a RD$ 205 mil millones, colocados por el BCRD a las entidades de intermediación financiera (EIFs) mediante una combinación de liberación de encaje legal y del instrumento conocido como facilidad de liquidez rápida (FLR). Del total aprobado por la Junta Monetaria, las EIFs han colocado unos RD$196 mil millones (96 % del total) a tasas de interés no mayores a 9 % anual, lo que ha permitido apoyar el mecanismo de transmisión de la política monetaria e incentivar el crédito doméstico.

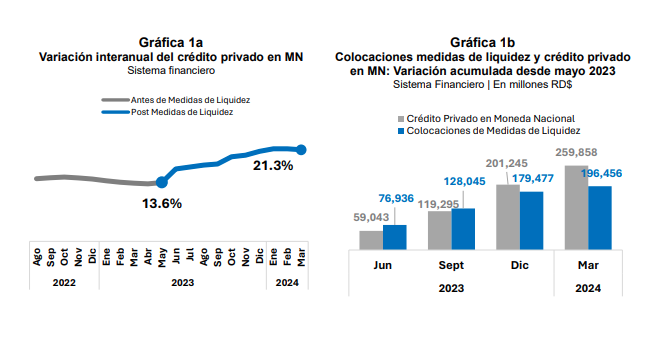

Se puede observar en la gráfica 1a, el flujo de recursos colocado por el BCRD en la economía a través de las entidades financieras fue determinante en la aceleración del crecimiento del crédito al sector privado en moneda nacional que pasó de una expansión interanual de 13.6 % en junio de 2023 a un crecimiento de 21.3 % en marzo 2024.

En términos absolutos, desde junio de 2023 los intermediarios financieros han colocado unos RD$260 mil millones a empresa y hogares, representando los RD$196 mil millones provenientes de la liberación de recursos del BCRD, un 76 % del aumento del crédito privado en moneda nacional (gráfica 1b).

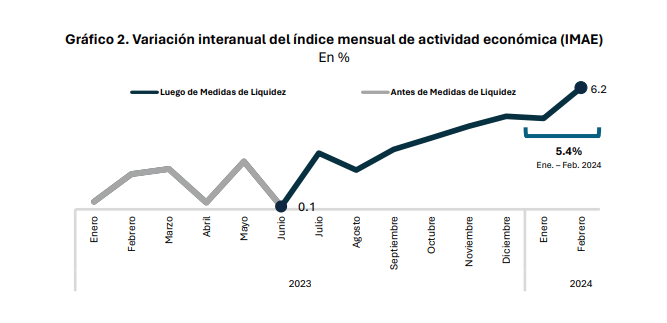

La influencia del dinamismo del crédito en la economía se ve claramente en el más reciente informe del BCRD sobre la evolución del indicador mensual de actividad económica (IMAE). En efecto, el IMAE presentó un crecimiento acumulado para los meses de enero y febrero del presente año de 5.4 % interanual, observándose también una recuperación gradual de la economía dominicana desde julio de 2023. En la gráfica 2 se puede apreciar el cambio en la tendencia de crecimiento luego del primer semestre de 2024, precisamente a partir del momento en que se aprobaron las medidas de la Junta Monetaria. A este crecimiento también contribuyó la aceleración de la inversión pública hacia finales de 2023 e inicios del año 2024.

Crecimiento del crédito productivo y de calidad

En adición al impacto de las medidas de expansión de liquidez del BCRD en el crédito y en la actividad económica de la República Dominicana, el costo reducido del financiamiento para los deudores finales, producto de estas políticas, ha sido un factor coadyuvante en la calidad integral de la cartera de créditos en su conjunto, como principal determinante del crecimiento del sector bancario.

En efecto, desde mayo de 2023 a marzo de 2024, los créditos vigentes del sistema financiero en moneda nacional, es decir, aquellos cuyos pagos de intereses y de capital se encuentran al día según los plazos asumidos por los deudores, mostraron un crecimiento de 17.7 %, superior al 12.6 % observado para el mismo intervalo de tiempo comparable en el pasado 2023.

Esto ha contribuido a que el sistema financiero dominicano registre un índice de morosidad de su cartera de créditos de apenas 1.2 % a marzo de 2024 y compensar el vencimiento de préstamos otorgados con recursos de medidas de liquidez adoptadas durante la pandemia del COVID-19.

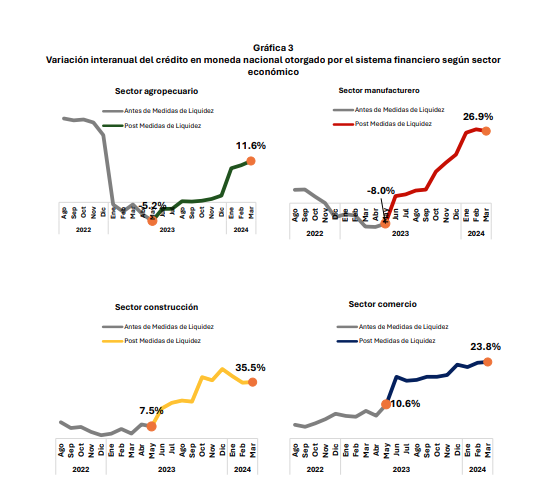

Detallando el análisis por sector económico, las medidas de liquidez implementadas por las autoridades monetarias y financieras en 2023 se orientaron, principalmente, a los sectores productivos de comercio, construcción, manufactura, agropecuaria y exportación, entre otros, por un monto colocado aproximado de RD$166 mil millones.

Cuando se observa el crecimiento nominal del crédito privado en moneda nacional antes y después de junio de 2023, se aprecian cambios importantes en la dinámica crediticia de estos sectores económicos, principalmente en manufactura, agropecuaria, construcción y comercio, que pasaron de crecimientos bajos o negativos, a variaciones positivas y significativas, como se muestra en los gráficos siguientes.

Esto es consistente con la tendencia de dinamización sostenida que ha exhibido la economía dominicana, principalmente en los sectores de construcción, manufactura, agropecuaria y comercio, lo cual se ha logrado a la par de la fortaleza sostenida del sistema financiero.

Asimismo, las liberaciones de encaje legal para el otorgamiento de préstamos para viviendas de bajo costo por un monto autorizado de RD$21,424 millones, han impactado positivamente en las condiciones de vida de familias habitualmente no atendidas por el sistema financiero.

El monto restante de RD$4,383 millones se destinó a préstamos interinos, a plazo de dos años y tasas de interés de hasta 9 %, para el financiamiento de 53 proyectos de construcción de este tipo de viviendas de bajo costo. Se espera que al término de esta medida se hayan financiado unas 13 mil nuevas viviendas económicas.

Perspectivas futuras

Con lo expuesto precedentemente, puede afirmarse que las medidas de liquidez adoptadas por la Junta Monetaria durante 2023 han incidido positivamente en la recuperación de la actividad productiva de alto encadenamiento, un mayor acceso de grupos vulnerables a unidades habitacionales de bajo costo, así como a la calidad y crecimiento de los activos del sistema bancario. Respecto de esto último, vale destacar que a marzo 2024 los activos del sistema financiero crecieron 17.1 %, con una solvencia de 16.1 %, superior al mínimo regulatorio de 10 %.

Se proyecta que hacia adelante continúe operando el mecanismo de transmisión de la política monetaria, lo que contribuiría a que la economía dominicana se expanda en torno a su potencial de 5 % durante el año 2024. Este escenario se beneficiará de un sistema financiero patrimonialmente robusto por la capitalización de utilidades percibidas durante el año 2023, que permitirá la expansión del crédito a los sectores productivos financiado con recursos propios de las entidades de intermediación financiera, manteniendo el cumplimiento de los indicadores prudenciales y regulatorios que establece nuestro marco normativo vigente.

Economía

Arroyo traza los lineamientos de su gestión con énfasis en las recaudaciones y lucha contra ilícitos

Published

1 día agoon

febrero 16, 2026 El director general de Aduanas, Nelson Arroyo, sostuvo reuniones de trabajo con el personal de las oficinas de Santiago y Puerto Plata, a los cuales le trazó los lineamientos generales de lo que será su gestión, con énfasis en el aumento de las recaudaciones, facilitación del comercio y la lucha contra los ilícitos aduaneros.

El director general de Aduanas, Nelson Arroyo, sostuvo reuniones de trabajo con el personal de las oficinas de Santiago y Puerto Plata, a los cuales le trazó los lineamientos generales de lo que será su gestión, con énfasis en el aumento de las recaudaciones, facilitación del comercio y la lucha contra los ilícitos aduaneros.

Allí, Arroyo pautó los principales objetivos de su gestión, y escuchó las inquietudes del personal de dicha oficina y conoció de primera mano los principales puntos de mejora para las operaciones en la región del Cibao.

Observó los procedimientos y equipos del área de carga, así como los equipos de tecnología no intrusiva (rayos x), que operan en esa terminal y su personal a cargo.

Sostuvo, además, reuniones con las autoridades del aeropuerto en la persona de Teófilo Gómez, administrador general del Aeropuerto Internacional del Cibao y Luis Díaz Monción, gerente de Operaciones.

En ese sentido, se dirigió a la zona franca de Puerto Plata, pulmón importante para la economía de esa provincia, donde abordó temas relacionados a la seguridad en las operaciones de ese régimen especial, e hizo un recorrido por la Corporación Zona Franca Industrial Puerto Plata de la mano de su directora ejecutiva, Karina Abbott.

Constató la cantidad y variedad de productos y marcas que son manufacturados por manos puertoplateñas, labor fundamental para las exportaciones y la generación de divisas.

Luego se trasladó a la Administración de Puerto Plata, lugar dónde conversó con el colector de Aduanas del puerto de esa ciudad, Damian Jiménez Gómez, y todo su equipo, a quienes los exhortó a trabajar enfocados en el bienestar del país, dada la importancia fiscal y presupuestaria que representa la entidad para el Gobierno.

Igualmente, los motivó a arreciar en la lucha contra los ilícitos aduaneros, en especial contra la subvaluación de mercancías, el contrabando de divisas y armas, así como otros ilícitos.

El director de aduanas concluyó su jornada dejando claro que no tolerará ninguna participación o complicidad por parte del personal de Aduanas en cualquier hecho contrario a la Ley de Aduanas 168-21, la ética y la transparencia que caracterizan la gestión de Gobierno que encabeza el presidente Luis Abinader.

También, visitó el puerto Taíno Bay, donde realizó un acercamiento con los colaboradores de esa importante terminal de cruceros, por donde arriban diariamente miles de visitantes que dinamizan la actividad turística y económica de la ciudad.

Economía

Crea Crédito de Qik ya ha beneficiado a 29,900 personas

Published

1 día agoon

febrero 16, 2026 Qik Banco Digital informó que Crea Crédito, programa de inclusión y educación financiera, alcanza ya a más de 29,900 personas, quienes han comenzado a desarrollar su historial crediticio formal mientras aprenden a manejar sus finanzas personales responsablemente y crean el hábito del ahorro.

Qik Banco Digital informó que Crea Crédito, programa de inclusión y educación financiera, alcanza ya a más de 29,900 personas, quienes han comenzado a desarrollar su historial crediticio formal mientras aprenden a manejar sus finanzas personales responsablemente y crean el hábito del ahorro.

“Crea Crédito, el único programa 100% digital de inclusión financiera del país, se ha convertido en una oportunidad real para miles de dominicanos que antes no podían acceder al crédito formal. Hoy, ellos encuentran aquí un camino para avanzar. Nuestro compromiso es seguir creciendo a su lado, impulsando sus metas y aportando al bienestar de sus familias”, expresó Arturo Grullón, vicepresidente ejecutivo y gerente general de Qik.

Participación diversa y enfoque inclusivo

El neobanco destacó que el programa cuenta con una representación equilibrada entre hombres y mujeres, lo que evidencia el esfuerzo constante realizado para promover la inclusión financiera de manera equitativa en ambos géneros.

El programa cuenta con beneficiarios residentes en todas las provincias del país y presentan una edad promedio de 32 años, lo que evidencia su alcance entre jóvenes adultos que buscan construir una relación sólida y temprana con el sistema financiero.

Crea Crédito funciona mediante una tarjeta de crédito respaldada por garantía, vinculada a una cuenta de ahorro que genera intereses, mientras el cliente va construyendo su historial crediticio.

Además, el programa ofrece orientación personalizada y herramientas digitales de educación financiera, con el fin de promover un uso responsable del crédito y fomentar hábitos financieros saludables.

Economía

El Banco Central proyecta economía crecerá 4% este año

Published

2 semanas agoon

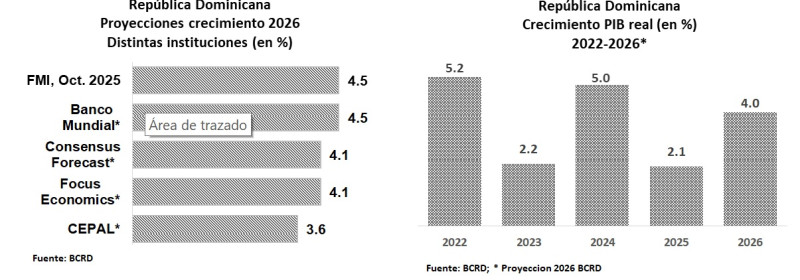

febrero 3, 2026 Santo Domingo, R.D.-El Banco Central proyecta que la economía dominicana cerrará este año 2026 con un crecimiento de 4.0% del producto interno bruto (PIB), debido a que la demanda interna aumentará sustentada en una mayor inversión pública y en la transmisión continua de las medidas monetarias adoptadas el pasado año.

Santo Domingo, R.D.-El Banco Central proyecta que la economía dominicana cerrará este año 2026 con un crecimiento de 4.0% del producto interno bruto (PIB), debido a que la demanda interna aumentará sustentada en una mayor inversión pública y en la transmisión continua de las medidas monetarias adoptadas el pasado año.

Adicionalmente, República Dominicana se beneficiará de los altos precios del oro y del petróleo, relativamente bajos, dice.

Proyecciones.Externa

Indica que basa su análisis en supuestos prudentes y realistas sobre la economía internacional, la evolución del gasto público, la inversión y la demanda privada.

De igual modo, sustenta sus proyecciones en un sistema de pronósticos compuesto por distintos modelos que toman en cuenta diversos factores, destacando la evolución de la actividad productiva, la demanda interna y externa, las condiciones financieras y el entorno internacional.

Consciente de la relevancia de este pronóstico para el proceso de toma de decisiones de hogares y empresas, desde la Asesoría de la Gobernación se presenta a la opinión pública un análisis detallado sobre tan importante tema, indica.

No obstante, señala que la materialización de esta proyección depende en gran medida de cómo evolucione la geopolítica y la incertidumbre que ha afectado a los mercados internacionales durante el último año.

Destaca que las proyecciones de organismos internacionales como el Banco Mundial (BM) y el Fondo Monetario Internacional (FMI) y las de especialistas privados como Consensus Forecast y Focus Economics se encuentren en la misma dirección que las previsiones del Banco Central e incluso en algunos casos presentan un mayor optimismo.

Enfoques

Al analizar el crecimiento de una economía como la dominicana es importante tener en cuenta la diferencia entre el enfoque de corto plazo y el de largo plazo, dicen los analistas.

Explican que en el corto plazo, el ritmo de crecimiento ha estado influido por la alta incertidumbre internacional, por condiciones financieras restrictivas en los mercados globales y por una moderación de la inversión en sectores relacionados con la demanda interna como la construcción y la manufactura.

No obstante, con el proceso de normalización de las condiciones monetarias y el dinamismo de la inversión pública se espera una recuperación progresiva de la actividad productiva que permita alcanzar las previsiones del BCRD.

Para el análisis de largo plazo, se toma en cuenta el comportamiento de los principales determinantes de la producción, los cuales son impactados por reformas estructurales y factores institucionales, entre otros.

República Dominicana cuenta con sólidos fundamentos, reflejados en la estabilidad del sistema financiero, en posiciones externas y fiscales manejables, en un marco de política monetaria creíble y en expectativas de inflación adecuadamente ancladas, señala.

Se ha señalado también que nuevas reformas estructurales son fundamentales para elevar el crecimiento potencial en el mediano y largo plazo, lo cual no deja de ser cierto. Pero se debe tener en cuenta que el diseño y ejecución de estos ajustes estructurales toma más tiempo y requiere del apropiado consenso entre los sectores público y privado, tal y como se viene trabajando en el programa META 2036.

Ven como algo natural que existan diferencias entre las proyecciones elaboradas por instituciones, por analistas y economistas privados, ya que responden a distintas metodologías, y supuestos al momento en que se estima la proyección.

En el caso del BCRD, aseguran, las estimaciones las realiza un equipo técnico de primerísima calidad y de alta formación que cuenta con un sistema de pronósticos reconocido en diversos foros internacionales.

El sistema, diseñado para actualizarse de manera continua conforme se dispone de nueva información, constituye un insumo clave en la toma de decisiones de empresas y hogares.