Punta Cana, La Altagracia, RD.-Con un compromiso de fortalecer la participación de la mujer, favorecer la empleabilidad de los adultos mayores y generar incentivos para que la población mayor de 65 años pueda cotizar más tiempo y al mismo tiempo sea igualmente empleable, concluyó el XIX seminario internacional de la Federación Internacional de Administradores de Fondos de pensiones (FIAP).

Punta Cana, La Altagracia, RD.-Con un compromiso de fortalecer la participación de la mujer, favorecer la empleabilidad de los adultos mayores y generar incentivos para que la población mayor de 65 años pueda cotizar más tiempo y al mismo tiempo sea igualmente empleable, concluyó el XIX seminario internacional de la Federación Internacional de Administradores de Fondos de pensiones (FIAP).Economía

Proponen dar mayor participación a la mujer y que la población mayor de 65 años pueda cotizar más tiempo

Published

3 años agoon

By

LA REDACCIÓN Punta Cana, La Altagracia, RD.-Con un compromiso de fortalecer la participación de la mujer, favorecer la empleabilidad de los adultos mayores y generar incentivos para que la población mayor de 65 años pueda cotizar más tiempo y al mismo tiempo sea igualmente empleable, concluyó el XIX seminario internacional de la Federación Internacional de Administradores de Fondos de pensiones (FIAP).

Punta Cana, La Altagracia, RD.-Con un compromiso de fortalecer la participación de la mujer, favorecer la empleabilidad de los adultos mayores y generar incentivos para que la población mayor de 65 años pueda cotizar más tiempo y al mismo tiempo sea igualmente empleable, concluyó el XIX seminario internacional de la Federación Internacional de Administradores de Fondos de pensiones (FIAP).El evento con relevantes reflexiones sobre los sistemas de pensiones de todo el mundo, organizado junto a la Asociación Dominicana de Administradoras de Fondos de Pensiones (ADAFP) denominado “Desafíos y soluciones para las pensiones de hoy y mañana” terminó con importantes propuestas y reflexiones con la participación de 20 países se llevó a cabo en hoteles Barceló Bávaro.

Durante la jornada final, que se llevó el pasado fin de semana expusieron destacados expertos de talla internacional, entre ellos, Pablo Antolín, jefe unidad de pensiones privadas de la OCDE, quien expresó que “la mayoría de los países OCDE en las últimas dos décadas han introducido y fortalecido la capitalización, es uno de los componentes esenciales para financiar las pensiones de los individuos, especialmente en el futuro”.

El encuentro tuvo por finalidad, analizar los desafíos que enfrentan los sistemas de pensiones por la creciente longevidad de la población, la informalidad de los mercados laborales y la situación particular de las mujeres.

Waldo Tapia, especialista líder de mercados laborales y coordinador de pensiones del BID, señaló que “así como debemos fortalecer la participación de mujeres también debemos favorecer la empleabilidad de los adultos mayores. Hay que generar incentivos para que la población mayor de 65 años pueda cotizar más tiempo y, al mismo momento sea igualmente empleable”.

Respecto de las brechas entre hombre y mujeres en materia de pensiones, sostuvo que “la brecha en el mercado laboral genera la brecha en el sistema de pensiones. En materia de cobertura, solamente el 36% de las mujeres tienen acceso a una pensión contributiva, que equivale a una brecha de entre 8 y 10 puntos porcentuales respecto de los hombres”.

Durante la jornada inaugural, también hablaron; Guillermo Arthur, presidente de la Federación Internacional de Administradoras de Fondos de Pensiones (FIAP) y Kirsis Jáquez, presidenta ejecutiva de la Asociación Dominicana de Administradoras de Fondos de Pensiones (ADAFP).

Arthur, destacó que “uno de los principales méritos de la capitalización individual fue dar sostenibilidad a los sistemas previsionales, que, por razones demográficas, los mecanismos de reparto se habían perdido” y agregó que para este 2022, los 46 países que antes tenían sistemas de reparto han incorporado mecanismos de capitalización individual en los sistemas de pensiones, mientras en 1997 la cifra era de apenas 17.

Mientras que la presidenta ejecutiva de la ADAFP, Kirsis Jáquez, afirmó que, mirando al futuro, el primer paso que da el sector de las administradoras de fondos de pensiones es analizar en profundidad los desafíos de los sistemas de pensiones porque solo así podremos centrarnos en lo que más importa, que son las soluciones para que los trabajadores tengan más y mejores pensiones.

Las mejoras

En el segundo y tercer bloque de esta jornada se analizó el balance y perfeccionamientos que requiere el sistema dominicano de pensiones a la luz de sus 21 años de funcionamiento, y el rol de los fondos de pensiones en el mercado de valores dominicano, respectivamente.

Guillermo Arthur, presidente de FIAP, señaló que uno de los desafíos a los que se verán enfrentados los sistemas de capitalización individual será “ajustar la tasa de cotización acercándola a los países de OCDE como lo hizo México; actualizar la edad de jubilación conforme a las expectativas de vida, ojalá en forma automática; desarrollar más incentivos al ahorro previsional voluntario, como son los incentivos tributarios, la mayor liquidez y el enrolamiento automático”. Finalmente, en sus palabras de cierre, reflexionó sobre la importancia que han tenido los fondos de pensiones para la obtención de beneficios sociales palpables en todos los trabajadores, en un círculo virtuoso, ejemplo del cual da cuenta la experiencia de República Dominicana.

Cabe destacar que la segunda jornada contó con la participación de destacadas personalidades, entre ellos, el economista Xavier Sala i Martín, profesor en la Universidad de Columbia, quien abrió la jornada con una ponencia privada sobre “Los grandes retos de los sistemas de pensiones”.

La vicepresidente

Al inicio del evento, la vicepresidenta de la República Raquel Peña defendió la necesidad de un sistema de pensiones que asegure que todo trabajador tenga una pensión digna y garantizada al momento de su retiro al asegurar que el gobierno por el instrucciones del presidente Luís Abinader procura ese propósito.

Indicó que el objetivo principal de los sistemas de pensiones en nuestros países es la protección de los ciudadanos, basado en la compensación del trabajador, que a la vez mejore la economía de nuestros países.

Planteó que una reforma de pensiones a los fines de que el trabajador pueda tener mejores resultados de su vida laborar, es una prioridad y hacia donde debe encaminarse las políticas de nuestros países.

Resaltó que: “en el caso de la República Dominicana el presidente Luis Abinader ha planteado la necesidad de que nuestro sistema de pensiones procure una manera de vivir digna y garantizada”.

La Vicepresidenta de la República manifestó que aboga por un sistema de capacitación individual que asegure que todo trabajador tenga una pensión que tome en cuenta las mejoras de los salarios durante su vida, para que el tiempo de su retiro.

Refirió la importancia de una reforma de pensiones a los fines de lograr mejorías para el trabajador y poder tener mejores resultados.

“El objetivo principal de los sistemas de pensiones es la protección a nuestros ciudadanos, una pensión digna y que estas alcancen a su vez mejoras en la economía de nuestros países”, planteó.

Sistema dominicano

Durante su intervención en la apertura del seminario la vicepresidenta Raquel Cuevas se refirió a que un importante segmento de la población desconoce sobre el tema, por lo que tenemos un reto de información, ¿qué son las AFP?, la necesidad de más afiliados y más aliados, precisamente ahora que el establecimiento del Sistema de Pensiones en nuestro país, cumple 21 años.

“Este sistema de pensiones, debe darnos seguridad ante la vulnerabilidad en nuestras vidas, dado que la Ley 8701 que crea el sistema dominicano de la seguridad social, debemos invertirlo adecuadamente, de manera que pueda representar una verdadera protección para quienes cotizaron en sus años de trabajo.

La vicepresidente de la República dijo que en este tiempo, en que nuestros países han experimentado una serie de cambios, eventos como este seminario donde se analizan estos retos y soluciones para el hoy el mañana, son beneficiosos dado que las propias Administradoras de la AFP basadas en el interés de las Naciones Unidas analizan las estadísticas que destacan el rápido envejecimiento en nuestra región, que pronto pasará a ser la población más longeva del mundo.

Los planes

Peña citó el informe de la FIAP, indicando que debemos sentarnos por las pensiones de reparto y que las tasas de cotizaciones sean las necesarias para poder pagar pensiones suficientes a los trabajadores.

Felicitó a la FIAP y la ADAFP, por analizar nuevas y mejores reformas de servir a la gente, y la oportunidad de poder abrazarnos y estar juntos, tras el pico de la pandemia, augurando el mayor de los éxitos en esta jornada de dos días, de la que dijo esperar soluciones, y mecanismos sociales, para alcanzar mayor dignidad a la gente trabajadora y emprendedora.

El Seminario

El XIX Seminario Internacional (FIAP), organizado en forma conjunta por la Asociación Dominicana de Administradoras de Fondos de Pensiones (ADAFP) y la Federación Internacional de Administradoras de Fondos de Pensiones (FIAP) abordó importantes aspectos relacionados a los sistemas de pensiones de nuestros países.

La ADAFP y la FIAP, se basan en análisis de los desafíos que enfrentan los sistemas de pensiones por la creciente longevidad de situación de las mujeres, así como también sobre la inversión de esos recursos, gestión de rentabilidad -riesgo, impacto en el ahorro e inversión rentabilidad económica y rentabilidad social.

Los temas están a cargo de expertos nacionales y extranjeros con la asistencia de representantes de entidades dominicanas relacionados con el régimen de pensiones y del Sistema Dominicano de la Seguridad Social, y se tiene mucha expectativa en los efectos en los niveles de inflación que rondan el 9% anual, similar a lo que ocurrió en el 200.

Economía

Arroyo traza los lineamientos de su gestión con énfasis en las recaudaciones y lucha contra ilícitos

Published

1 día agoon

febrero 16, 2026 El director general de Aduanas, Nelson Arroyo, sostuvo reuniones de trabajo con el personal de las oficinas de Santiago y Puerto Plata, a los cuales le trazó los lineamientos generales de lo que será su gestión, con énfasis en el aumento de las recaudaciones, facilitación del comercio y la lucha contra los ilícitos aduaneros.

El director general de Aduanas, Nelson Arroyo, sostuvo reuniones de trabajo con el personal de las oficinas de Santiago y Puerto Plata, a los cuales le trazó los lineamientos generales de lo que será su gestión, con énfasis en el aumento de las recaudaciones, facilitación del comercio y la lucha contra los ilícitos aduaneros.

Allí, Arroyo pautó los principales objetivos de su gestión, y escuchó las inquietudes del personal de dicha oficina y conoció de primera mano los principales puntos de mejora para las operaciones en la región del Cibao.

Observó los procedimientos y equipos del área de carga, así como los equipos de tecnología no intrusiva (rayos x), que operan en esa terminal y su personal a cargo.

Sostuvo, además, reuniones con las autoridades del aeropuerto en la persona de Teófilo Gómez, administrador general del Aeropuerto Internacional del Cibao y Luis Díaz Monción, gerente de Operaciones.

En ese sentido, se dirigió a la zona franca de Puerto Plata, pulmón importante para la economía de esa provincia, donde abordó temas relacionados a la seguridad en las operaciones de ese régimen especial, e hizo un recorrido por la Corporación Zona Franca Industrial Puerto Plata de la mano de su directora ejecutiva, Karina Abbott.

Constató la cantidad y variedad de productos y marcas que son manufacturados por manos puertoplateñas, labor fundamental para las exportaciones y la generación de divisas.

Luego se trasladó a la Administración de Puerto Plata, lugar dónde conversó con el colector de Aduanas del puerto de esa ciudad, Damian Jiménez Gómez, y todo su equipo, a quienes los exhortó a trabajar enfocados en el bienestar del país, dada la importancia fiscal y presupuestaria que representa la entidad para el Gobierno.

Igualmente, los motivó a arreciar en la lucha contra los ilícitos aduaneros, en especial contra la subvaluación de mercancías, el contrabando de divisas y armas, así como otros ilícitos.

El director de aduanas concluyó su jornada dejando claro que no tolerará ninguna participación o complicidad por parte del personal de Aduanas en cualquier hecho contrario a la Ley de Aduanas 168-21, la ética y la transparencia que caracterizan la gestión de Gobierno que encabeza el presidente Luis Abinader.

También, visitó el puerto Taíno Bay, donde realizó un acercamiento con los colaboradores de esa importante terminal de cruceros, por donde arriban diariamente miles de visitantes que dinamizan la actividad turística y económica de la ciudad.

Economía

Crea Crédito de Qik ya ha beneficiado a 29,900 personas

Published

1 día agoon

febrero 16, 2026 Qik Banco Digital informó que Crea Crédito, programa de inclusión y educación financiera, alcanza ya a más de 29,900 personas, quienes han comenzado a desarrollar su historial crediticio formal mientras aprenden a manejar sus finanzas personales responsablemente y crean el hábito del ahorro.

Qik Banco Digital informó que Crea Crédito, programa de inclusión y educación financiera, alcanza ya a más de 29,900 personas, quienes han comenzado a desarrollar su historial crediticio formal mientras aprenden a manejar sus finanzas personales responsablemente y crean el hábito del ahorro.

“Crea Crédito, el único programa 100% digital de inclusión financiera del país, se ha convertido en una oportunidad real para miles de dominicanos que antes no podían acceder al crédito formal. Hoy, ellos encuentran aquí un camino para avanzar. Nuestro compromiso es seguir creciendo a su lado, impulsando sus metas y aportando al bienestar de sus familias”, expresó Arturo Grullón, vicepresidente ejecutivo y gerente general de Qik.

Participación diversa y enfoque inclusivo

El neobanco destacó que el programa cuenta con una representación equilibrada entre hombres y mujeres, lo que evidencia el esfuerzo constante realizado para promover la inclusión financiera de manera equitativa en ambos géneros.

El programa cuenta con beneficiarios residentes en todas las provincias del país y presentan una edad promedio de 32 años, lo que evidencia su alcance entre jóvenes adultos que buscan construir una relación sólida y temprana con el sistema financiero.

Crea Crédito funciona mediante una tarjeta de crédito respaldada por garantía, vinculada a una cuenta de ahorro que genera intereses, mientras el cliente va construyendo su historial crediticio.

Además, el programa ofrece orientación personalizada y herramientas digitales de educación financiera, con el fin de promover un uso responsable del crédito y fomentar hábitos financieros saludables.

Economía

El Banco Central proyecta economía crecerá 4% este año

Published

2 semanas agoon

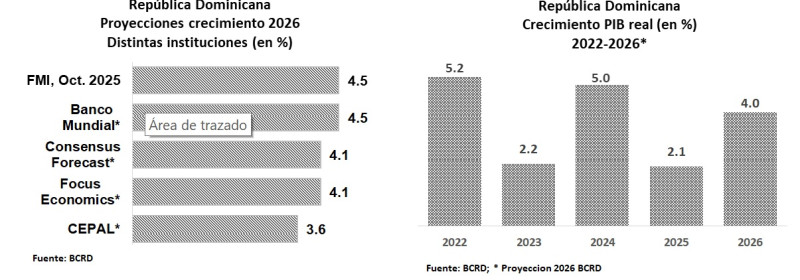

febrero 3, 2026 Santo Domingo, R.D.-El Banco Central proyecta que la economía dominicana cerrará este año 2026 con un crecimiento de 4.0% del producto interno bruto (PIB), debido a que la demanda interna aumentará sustentada en una mayor inversión pública y en la transmisión continua de las medidas monetarias adoptadas el pasado año.

Santo Domingo, R.D.-El Banco Central proyecta que la economía dominicana cerrará este año 2026 con un crecimiento de 4.0% del producto interno bruto (PIB), debido a que la demanda interna aumentará sustentada en una mayor inversión pública y en la transmisión continua de las medidas monetarias adoptadas el pasado año.

Adicionalmente, República Dominicana se beneficiará de los altos precios del oro y del petróleo, relativamente bajos, dice.

Proyecciones.Externa

Indica que basa su análisis en supuestos prudentes y realistas sobre la economía internacional, la evolución del gasto público, la inversión y la demanda privada.

De igual modo, sustenta sus proyecciones en un sistema de pronósticos compuesto por distintos modelos que toman en cuenta diversos factores, destacando la evolución de la actividad productiva, la demanda interna y externa, las condiciones financieras y el entorno internacional.

Consciente de la relevancia de este pronóstico para el proceso de toma de decisiones de hogares y empresas, desde la Asesoría de la Gobernación se presenta a la opinión pública un análisis detallado sobre tan importante tema, indica.

No obstante, señala que la materialización de esta proyección depende en gran medida de cómo evolucione la geopolítica y la incertidumbre que ha afectado a los mercados internacionales durante el último año.

Destaca que las proyecciones de organismos internacionales como el Banco Mundial (BM) y el Fondo Monetario Internacional (FMI) y las de especialistas privados como Consensus Forecast y Focus Economics se encuentren en la misma dirección que las previsiones del Banco Central e incluso en algunos casos presentan un mayor optimismo.

Enfoques

Al analizar el crecimiento de una economía como la dominicana es importante tener en cuenta la diferencia entre el enfoque de corto plazo y el de largo plazo, dicen los analistas.

Explican que en el corto plazo, el ritmo de crecimiento ha estado influido por la alta incertidumbre internacional, por condiciones financieras restrictivas en los mercados globales y por una moderación de la inversión en sectores relacionados con la demanda interna como la construcción y la manufactura.

No obstante, con el proceso de normalización de las condiciones monetarias y el dinamismo de la inversión pública se espera una recuperación progresiva de la actividad productiva que permita alcanzar las previsiones del BCRD.

Para el análisis de largo plazo, se toma en cuenta el comportamiento de los principales determinantes de la producción, los cuales son impactados por reformas estructurales y factores institucionales, entre otros.

República Dominicana cuenta con sólidos fundamentos, reflejados en la estabilidad del sistema financiero, en posiciones externas y fiscales manejables, en un marco de política monetaria creíble y en expectativas de inflación adecuadamente ancladas, señala.

Se ha señalado también que nuevas reformas estructurales son fundamentales para elevar el crecimiento potencial en el mediano y largo plazo, lo cual no deja de ser cierto. Pero se debe tener en cuenta que el diseño y ejecución de estos ajustes estructurales toma más tiempo y requiere del apropiado consenso entre los sectores público y privado, tal y como se viene trabajando en el programa META 2036.

Ven como algo natural que existan diferencias entre las proyecciones elaboradas por instituciones, por analistas y economistas privados, ya que responden a distintas metodologías, y supuestos al momento en que se estima la proyección.

En el caso del BCRD, aseguran, las estimaciones las realiza un equipo técnico de primerísima calidad y de alta formación que cuenta con un sistema de pronósticos reconocido en diversos foros internacionales.

El sistema, diseñado para actualizarse de manera continua conforme se dispone de nueva información, constituye un insumo clave en la toma de decisiones de empresas y hogares.