Análisis Noticiosos

Suiza adora el dinero en efectivo, mientras en Suecia lo odian.

Published

3 años agoon

By

LA REDACCIÓNEl país helvético va hacer un referéndum para prohibir que la economía vaya por completo al dinero digital

Madrid.-Suiza es el país del mundo más apegado al dinero en efectivo. Suecia, en cambio, es uno de los más partidarios del dinero digital. Los suizos acumulan de media 11.000 francos en billetes y monedas (algo más de 11.000 euros), unos 22.000 francos por familia, mientras que en Suecia la gente tiene menos de 500 euros en casa. En Suiza se va a celebrar en breve un referéndum para consagrar en la constitución el derecho a mantener efectivo. En Suecia hacen gala de ser el país más avanzado del mundo en el destierro de los pagos en metálico. Allí solo los ancianos siguen utilizando los billetes y monedas. ¿Cómo pueden ser tan distinta la relación con el dinero?

Madrid.-Suiza es el país del mundo más apegado al dinero en efectivo. Suecia, en cambio, es uno de los más partidarios del dinero digital. Los suizos acumulan de media 11.000 francos en billetes y monedas (algo más de 11.000 euros), unos 22.000 francos por familia, mientras que en Suecia la gente tiene menos de 500 euros en casa. En Suiza se va a celebrar en breve un referéndum para consagrar en la constitución el derecho a mantener efectivo. En Suecia hacen gala de ser el país más avanzado del mundo en el destierro de los pagos en metálico. Allí solo los ancianos siguen utilizando los billetes y monedas. ¿Cómo pueden ser tan distinta la relación con el dinero?

En Suiza, un colectivo denominado Movimiento de Libertad Suiza ha recogido 157.000 firmas entre la ciudadanía referéndum a nivel nacional. Detrás de esta iniciativa está el temor de que el dinero en papel desaparezca en algún momento y que todas las transacciones pasen a ser digitales, lo que consideran que aumentaría también el riesgo de ser vigilados. Curiosamente, allí ni el Gobierno ni el banco central han anunciado que quieran acabar con el efectivo.

La idiosincrasia suiza está muy vinculada a la libertad y a la neutralidad. Desde hace siglos, sus ciudades han sido refugio para perseguidos políticos y religiosos de toda Europa. También han sido la cuna de largas sagas de banqueros (los Rothschild, los Lombard Odier, los Pictet…) donde millonarios de todo el mundo podían dejar parte de sus fortunas a buen recaudo.

ABBA y la tierra sin efectivo

En el caso de Suecia, su interés por ir dejando atrás los pagos en metálico se puede rastrear hasta uno de los emblemas nacionales, el grupo ABBA. Uno de sus fundadores, Björn Ulvaeus, es el principal defensor de la deriva del país hacia una sociedad sin efectivo. De hecho, en el Museo ABBA de Estocolmo no se pueden comprar las entradas con billetes desde hace más de 20 años.

La inquina de Ulvaeus contra el dinero en metálico se remonta a 2008, cuando unos ladrones robaron en el apartamento de su hijo Christian. El joven quedó tan afectado como para decidir mudarse. Para su padre, todo el episodio fue un escándalo. “Empecé a pensar que solo habían asaltado su casa para ver si tenía billetes”, contaba Ulvaeus en una entrevista con una televisión local.

Así que Ulvaeus, que conserva su influyente estatus de ídolo pop (al menos en Suecia), empezó a escribir artículos de opinión para periódicos y sitios web. Su argumento era sencillo: La economía criminal depende del carácter anónimo e imposible de rastrear del dinero en efectivo. De hecho, gran parte del dinero en efectivo que hay en el mundo, quizá la mayor parte, simplemente no se sabe dónde está. A menos efectivo, menos delincuencia. Su campaña tuvo un enorme éxito

Entre 2006 y 2016 la moneda en circulación disponible ha caído a la mitad, siendo sólo el 1% de la economía frente al 10% de la eurozona. Y en 2018 sólo uno de cada seis suecos declaraba haber hecho una compra reciente con dinero en efectivo. Y ya hay más de 4.000 personas que se han implantado un microchip en la mano para poder pagar si ni siquiera utilizar una tarjeta o un móvil.

Suiza y el billete más caro del mundo

Todos estos avances, en Suiza serían impensables. Para la mayoría de suizos, los pagos en efectivos son sinónimo de anonimato y privacidad. Cuando se hacen abonos con tarjetas de crédito o con sistemas de pago vinculado a grandes grupos tecnológicos (Google o Apple Pay), siempre quedan rastros de las transacciones.

Desde el portal Moneyland explican que: “a medida que ha avanzado la digitalización, también lo han hecho la ciberdelincuencia y el fraude online. Las cuentas en bancos suizos y las tarjetas de crédito son regularmente el objetivo de ciberdelincuentes y estafadores. El dinero en efectivo puede ser robado físicamente en un lugar, pero el ‘dinero digital’ puede ser robado en cualquier lugar y en cualquier momento”.

De hecho, en ciudades como Basilea o Zúrich todavía es habitual que haya algunas personas, ya de cierta edad, que siguen pagando el alquiler de su apartamento en efectivo. Y muchos negocios en los que no se acepta el pago con tarjeta. El Banco Nacional de Suiza (BNS) sigue emitiendo billetes de 1.000 francos (unos 1.000 euros) que son el papel moneda corriente con más valor de toda la tierra. En la Unión Europea, en cambio, ya se han dejado de producir billetes de 500 euros, para tratar de reducir la economía sumergida y el dinero negro.

El vicepresidente del BNS, Fritz Zurbruegg, habla del efectivo como un “fenómeno cultural” y explica que si siguen teniendo billetes de 1.000 francos “corresponde a lo que la gente quiere”. Es popular para las compras de bienes de alto valor y el pago de facturas en la oficina de correos, además de ser “un depósito de valor”, añadió.

Convergencia: Covid y exclusión financiera

Aunque parece que Suecia y Suiza tienen dos estrategias diametralmente opuestas en relación al uso del dinero en efectivo, en cierta medida también están convergiendo. En Suiza, la epidemia del coronavirus provocó un fuerte incremento de los pagos con tarjetas y móviles, al tratarse de un método de pago más aséptico.

Antes de la pandemia, hasta el 70% de los pagos puntuales (en restaurantes, supermercados, comercios…) se hacían aún en efectivo. En cambio, en julio de 2021 esa cifra había caído hasta el 43%, de acuerdo con una encuesta del BNS.

En Suecia, que hace unos años llegó plantearse el desterrar por completo el dinero en metálico, las autoridades han visto que hay algunos colectivos de personas desfavorecidas que siguen dependiendo de las monedas para vivir. Obligar a que todas las personas hagan todos los pagos con dinero electrónico implica presuponer que todo el mundo tiene una cuenta corriente, una tarjeta bancaria o un móvil. Sin embargo, muchas personas, sobre todo migrantes, sufren exclusión financiera y no tienen acceso a esos servicios básicos.

También la Organización Nacional Sueca de Pensionistas está en contra de suprimir por completo los pagos en metálico. Incluso la Agencia Sueca de Contingencias Civiles ha recomendado a los ciudadanos que guarden en sus hogares algo de efectivo para emergencias, ya que no se sabe qué podría ocurrir en el país en caso de que cayesen los sistemas de pago, se provocase un ciberataque o, bueno, se declarase la guerra.

Análisis Noticiosos

El Caribe lleva la delantera en legislación contra el plástico en América Latina.

Published

11 horas agoon

febrero 17, 2026Legislar contra el plástico en América Latina: el Caribe lleva la delantera y Centroamérica se queda atrás

Bogotá.-El plástico es uno de los materiales más ubicuos de nuestra sociedad. Está en los celulares, en la ropa y en los empaques en los que llegan los domicilios. Es tanta su ubicuidad que, en forma de microplásticos, también se ha identificado en el hígado, el intestino y el cerebro humano, y en la fosa de las Marianas, a 6.800 metros de profundidad en el océano Pacífico. La relación con el plástico encaja perfectamente en lo que es una “relación tóxica”: contamina ecosistemas terrestres y marinos, afecta la salud humana y, pese a esto, en 2023, según la Organización de las Naciones Unidas, su producción mundial alcanzó los 436 millones de toneladas métricas.

Bogotá.-El plástico es uno de los materiales más ubicuos de nuestra sociedad. Está en los celulares, en la ropa y en los empaques en los que llegan los domicilios. Es tanta su ubicuidad que, en forma de microplásticos, también se ha identificado en el hígado, el intestino y el cerebro humano, y en la fosa de las Marianas, a 6.800 metros de profundidad en el océano Pacífico. La relación con el plástico encaja perfectamente en lo que es una “relación tóxica”: contamina ecosistemas terrestres y marinos, afecta la salud humana y, pese a esto, en 2023, según la Organización de las Naciones Unidas, su producción mundial alcanzó los 436 millones de toneladas métricas.

A pesar de la evidencia, no hemos podido terminar esa relación. En 2025, casi cuatro años después de que los países acordasen crear un tratado global contra la contaminación por plástico, las negociaciones entraron en un paréntesis: se suspendieron en agosto y Luis Vayas-Valdivieso, el ecuatoriano que las presidía, renunció. El 7 de febrero de 2026, tras una votación en Ginebra (Suiza), el cargo volvió a quedar en manos de un latinoamericano: en las del chileno Julio Cordano, director de la División de Medio Ambiente de la Cancillería y de quien, se espera, le pueda dar un nuevo aire a las negociaciones. “Tenemos el reto de lograr consensos que sean realistas, pero ambiciosos, algo crucial para el éxito del acuerdo”, señaló en un comunicado Cornado tras ser elegido.

“La lucha contra los plásticos ha sido una con un sello latinoamericano desde el origen”, comenta Alberto Quesada, experto internacional en contaminación marina y gestión de residuos plásticos, y que ha participado como observador de las negociaciones desde su inicio. “Perú, de la mano de Ruanda, fue la que presentó la resolución para el tratado”. De forma más lenta de lo que requiere la emergencia —una que se empezó a anunciar desde los años 60—, los países de América Latina y el Caribe también han creado leyes para regular el plástico, una necesaria carrera en la que las islas del gran Caribe van liderando.

Caribe a la vanguardia, Centroamérica atrás

La avalancha de plásticos no es ajena a América Latina y el Caribe. En los años 80, el consumo promedio anual por habitante era de 7 kilogramos, pero actualmente alcanzó los 35. Aunque es una cifra por debajo del promedio global (50 kilogramos), las proyecciones indican que, si no cambian las tendencias, en dos décadas será de entre 60 y 80 kilogramos. Los cálculos son de la Alianza Global de Alternativas a la Incineración (GAIA) y Break Free From Plastics (BFFP), organizaciones que también hicieron el ejercicio de rastrear si los países de la región tienen alguna ley o marco que los regule.

De 34 países –y para mediados de 2025–, 23 tenían alguna legislación nacional específica, tres contaban con normas departamentales o estatales, y solo siete (el 20%) estaban en blanco. Pero si se tiene en cuenta el reciente decreto federal de Brasil que, entre otras cosas, exige un contenido mínimo de material reciclado en envases de plástico, empezando porque sea del 22% desde 2026 y aumente gradualmente a 2040, el número de países con legislación actual es de 24. Mientras en el Caribe todos los países han aprobado alguna normal nacional, en Centroamérica y México solo lo han hecho el 38% y, en Sudamérica, un 50%.

Legislación contra los plásticos en América Latina y el Caribe

En el Caribe, por estar conformado de islas, donde el mar es cercano, el exceso de plásticos evidente, y el cambio climático golpea fuerte (el petróleo es la principal materia prima para la fabricación de la mayoría de plásticos), los países han sabido actuar más pronto. Como recuerda Quesada, en 2007 se convirtieron en uno de los primeros lugares en crear un plan regional sobre basura marina. Pocos años después, en 2012, Haití fue pionero en el subcontinente al prohibir ciertos productos plásticos de un solo uso, aunque, como señala el reporte, “la puesta en práctica de la legislación enfrenta desafíos significativos”. Con diversas leyes, además, Antigua y Barbuda dio la parada para hacer las normas más estrictas. Desde 2018 prohibió los recipientes de poliestireno expandido (conocido como icopor, unicel, telgopor y plumavit), así como los plásticos de un solo uso. Algo que no han logrado muchos.

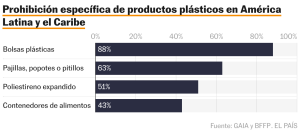

En América Latina y el Caribe, los productos que más se han prohibido son las bolsas plásticas (88%), las pajillas, popotes o pitillos (63%), el poliestireno expandido (51%) y los contenedores de alimentos (43%).

Prohibición específica de productos plásticos en América Latina y el Caribe

Adméas, a través de metodologías que se han realizado para otros artículos científicos, el trabajo de Rodríguez apunta que, en la región, la producción primaria de resinas plásticas se concentra casi en su totalidad en cinco países asociados a la existencia de la industria petrolera: Brasil, México, Argentina, Colombia y Venezuela. Hacerle trazabilidad a la botella de plástico que llega a nuestras manos no es fácil: tiene varias materias primas y no hay transparencia desde los sectores en decir desde dónde vienen los insumos. Esa falta de información pública se suma a la lista de por qué no hemos sido capaces de cortar la relación con los plásticos.

elpais.com

Análisis Noticiosos

La jurisdicción contenciosa administrativa, una caricatura del sistema de justicia.

Published

2 semanas agoon

febrero 2, 2026Por José Cabral.

En una sociedad como la dominicana, donde los antivalores aparecen en todos los escenarios, fruto de una herencia histórico- cultural fundamentada en el caudillismo, el machismo, el patriarcado, el amiguismo, entre otras distorsiones, es lo que explica que el país haya caído en dictaduras férreas como las de Pedro Santana, Ulises Heureaux (Lilí y la de Rafael Leónidas Trujillo Molina.

En una sociedad como la dominicana, donde los antivalores aparecen en todos los escenarios, fruto de una herencia histórico- cultural fundamentada en el caudillismo, el machismo, el patriarcado, el amiguismo, entre otras distorsiones, es lo que explica que el país haya caído en dictaduras férreas como las de Pedro Santana, Ulises Heureaux (Lilí y la de Rafael Leónidas Trujillo Molina.

Esta vocación dictatorial todavía perdura en muchos dominicanos, ya que, aunque se salió de esos gobiernos violadores de derechos humanos fundamentales, pero aún perdura la tendencia en el país, máxime cuando una persona adquiere cierta autooridad a través de la administración pública, la inclinación por las arbitrariedades que provienen del poder.

Entonces, a partir de esa premisa se puede decir que la jurisdicción contenciosa administrativa juega un papel de primer orden en el sistema de justicia nacional, porque tiene la sagrada misión de juzgar a la administración frente a los abusos que se cometen en contra del administrado.

Los avances en esta rama del derecho que se observan en los textos de las leyes 13-07 y 107-13, las cuales son una continuación de lo que consignan los artículos 164 y 167 de la Constitución de la Republica, no parecen que jueguen su papel en el marco del proceso de constitucionalización del derecho que se produce en el país desde el año 2010.

La jurisdicción contenciosa administrativa parece que se ha quedado estacionaria en lo que disponía la Ley 1494 de que a través de ella la administración se juzgaba a sí misma, mediante la llamada justicia tenida, ya que sus sentencias son una especie de bochorno y evitan que el ciudadano pueda recurrir en contra de la conducta abusiva del funcionario público.

Las sentencias de los jueces de la jurisdicción contenciosa administrativa son la principal frustración y negación del proceso de constitucionalización del derecho, cuyas ponderaciones dejan mucho que desear y son decepcionantes para que el administrado logre sobreponerse a los atropellos de la administración que ya no encajan en el contexto del neo-constitucionalismo.

Naturalmente, hay que decir que el fenómeno no es exclusivo de la jurisdicción contenciosa administrativa, sino de todo el sistema de justicia, en el que se observa que se producen graves violaciones a la tutela judicial efectiva, el debido proceso y el derecho a la defensa, así como de principios como el de celeridad procesal, el plazo razonable que devienen en justicia tardía, que no es otra cosa que denegación de justicia.

Todo este cuadro dice claramente que en el país todavía no se ha superado la denominada constitución de fachada, es decir, que la misma es muy bonita en el papel, pero que la práctica es una negación de ella, lo cual deja muy mal parada a la democracia nacional.

Sin embargo, hay que ratificar que lo que se observa en la jurisdicción contenciosa administrativa llena de vergüenza a los que de alguna manera abogan por una mejor administración de justicia, cuyas principales decisiones casi siempre terminan en nulidad mediante los recursos de revisión en esta materia elevados ante el Tribunal Constitucional (TC)

Lo interesante de las debilidades que se observan en todo el sistema de justicia es que en los discursos de los que lo representan, como el presidente de la Suprema Corte de Justicia, el país camina tan bien en esta materia que habría que compararlo con las naciones donde el estado de derecho tiene un real y contundente empoderamiento.

¿Percepción o realidad?

Por José Cabral

En la República Dominicana se estila hablar de que en el país se ha avanzado en lo referente al Estado Social Democrático de Derecho, lo cual sólo existe en la cabeza de los que se la pasan proyectando una percepción que nada tiene que ver con la realidad.

En la República Dominicana se estila hablar de que en el país se ha avanzado en lo referente al Estado Social Democrático de Derecho, lo cual sólo existe en la cabeza de los que se la pasan proyectando una percepción que nada tiene que ver con la realidad.

Puede decirse que el proceso de constitucionalización del derecho se produce en el papel, pero no en la realidad, lo que crea una serie de incertidumbres en la sociedad.

La jurisdicción contenciosa administrativa es una que no hay forma de que tenga un desempeño en función de una buena administración de justicia, porque si el funcionario público incurre en graves violaciones de los derechos fundamentales, peor pasa con los jueces de la misma, quienes no hay forma de que demuestren que se manejan en función del impacto de los valores y principios constitucionales en sus decisiones, lo cual es definitivamente una negación de los supuestos avances en esta materia.

Las sentencias de la jurisdicción contenciosa administrativa son una especie de caja de resonancia de los pedidos en sus conclusiones de la Procuraduría General Administrativa, cuyos contrasentidos jurídicos son el pan de cada día en las audiencias de sus diferentes salas, lo que impacta negativamente al ciudadano.

Por el momento quiero reproducir una carta enviada al presidente del Tribunal Superior Administrativa ante una decisión tomada en virtud de la solicitud de una medida cautelar frente a los abusos que comete la empresa Distribuidora del Norte (EDENORTE) en contra de los usuarios.

Sin embargo, la falta de razonabilidad y racionalidad de los jueces del Tribunal Superior Administrativo (TSA), principalmente de su presidente, causa más indignación que los atropellos que comete el órgano del Estado que maneja la referida empresa.

A continuación reproduzco la carta enviada al presidente del TSA a propósito de su sentencia mediante la cual niega una medida cautelar, cuyo razonamiento, aparte de ridículo, revela hasta donde en el país se cuenta con una Constitución de fachada, cuyo respeto a los derechos fundamentales sólo existe en el texto, pero no en la realidad.

Señor

Magistrado Diomedes Y. Villalona G.

Presidente del Tribunal Superior Administrativo

Magistrado Villalona:

La presente es para dejar sentada mi indignación por la reiteración de decisiones que dejan muy mal parada a la jurisdicción contenciosa administrativa en la República Dominicana, cuyo desempeño deja mucho que desear, a pesar de que se enarbola que su base de sustentación es el nuevo constitucionalismo que se rige por valores y principios.

El mejor ejemplo de que la jurisdicción contenciosa administrativa se maneja con un nivel de razonabilidad y de racionalidad que no supera lo que ocurre en los juzgados de paz o tribunales inferiores, donde las decisiones son generalmente muy superficiales y carentes de una aceptable ponderación, es la sentencia emitida y que genera la presente comunicación.

La última joya del presidente del Tribunal Superior Administrativo ante los abusos cometidos por la Distribuidora de Electricidad del Norte (EDENORTE), la cual ha incurrido en una serie de atropellos que revelan que los derechos de los consumidores y de los administrados están en manos de juzgadores que sólo sirven como caja de resonancia de los funcionarios públicos que actúan al margen de la Ley 13-07 y de la 107-13, así como de la 1494, ya que su misión no parece ser otra que imponer una carga procesal y económica que se agrava cuando finalmente se emite un fallo carente de toda lógica jurídica en detrimento del impetrante y en favor del impetrado..

En este sentido, he querido dejar sentado mi rechazo al comportamiento y el daño que genera esta jurisdicción contenciosa administrativa en detrimento de un buen derecho, de una buena administración de justicia, que deteriora la imagen del sistema de justicia en la República Dominicana, dado que en el fallo se establece qué tan grande es su falta de razonabilidad al negar una medida cautelar en virtud de un corte del servicio de electricidad que lleva varios meses bajo el argumento de que no se aportaron pruebas de que el recurrente no tiene el referido servicio, pese a que la propia ley ofrece la respuesta al respecto.

Cómo se puede entender semejante decisión, ya que es un contrasentido que el recurrente diga que se le cortó arbitrariamente el servicio de energía eléctrica y que mediante la medida cautelar solicite la reconexión del mismo, pero que, en un choque con cualquier razonamiento lógico, máxime cuando la parte recurrida no ha invocado lo contrario de lo alegado por el cliente, el tribunal niegue el pedido sustentándose en que no se aportaron las pruebas al respecto, sobre todo cuando el órgano se niega a entregar documentos que comprometan su irresponsabilidad e ilegalidad.

La realidad es que ese desempeño de la jurisdicción contenciosa administrativa es una vergüenza ante el proclamado empoderamiento del neoconstitucionalismo, que se basa en la aplicación de valores y principios que van de las manos con los derechos humanos fundamentales.

La decisión tomada en torno a la medida cautelar es una especie de anuncio anticipado de que el recurso que tiene que ver con el fondo también será fallado en contra, en razón de que, como digo más arriba, la decisión tomada deja muy claro que las acciones de cualquier administrado es un esfuerzo perdido por los criterios con que se maneja la jurisdicción contenciosa administrativa en el país, convirtiéndose en una vergüenza para el derecho comparado, interamericano e internacional.

El mejor consejo para cualquier administrado abusado por la administración es desistir de buscar justicia en la jurisdicción contenciosa administrativa por representar una vergüenza para el sistema de justicia nacional, ya que como lo dije más arriba sus decisiones están determinadas por los contrasentidos jurídicos que invoca generalmente la Procuraduría General Administrativa, cuyos procesos para lo único que sirven es para aumentar la carga procesal y costos económicos en desfavor del ciudadano a través de notificaciones arbitrarias y abusivas.

Este desempeño de la jurisdicción contenciosa administrativa, la cual todavía está estacionaria en la llamada justicia retenida, mediante la cual la administración se juzga a sí misma y cuyos jueces eran designados por el Poder Ejecutivo, igual que el que preside la Procuraduría General Administrativa, llena de vergüenza a cualquier buen dominicano, dado que se supone que el Tribunal Superior Administrativa está bajo el control y la tutela de la Suprema Corte de Justicia en virtud del mandato de la Ley 13-07.

Evidentemente que la decisión de negar la medida cautelar tiene el propósito de condenar al fracaso la demanda principal en razón de que impone que el recurrente tenga que negociar con EDENORTE para restablecer el servicio y de ese modo disponer la inadmisibilidad de la misma por existir un acuerdo que deja sin sentido el pedido principal de la parte recurrente que, entre otras cosas, busca una indemnización por los daños morales y materiales causados.

No está de más recordar que el artículo 22 de la Ley 107-13 sobre Derechos de las Personas ante la Administración y el derecho a la defensa establece que la administración debe probar sus alegatos. El procedimiento sancionador obliga a la administración a sustentar la validez de sus actos y pruebas, además que existe la carga de la prueba que en los procedimientos sancionadores la administración pública tiene la obligación de probar los hechos que fundamentan sus decisiones contra un ciudadano en función del principio de legalidad, ya que el funcionario público está limitado por las normas de procedimiento y la Constitución, no pudiendo actuar sin sustento probatorio, ya que la presunción de validez no es absoluta. Otro principio violado por la jurisdicción contenciosa administrativa es el de celeridad, consignado en el artículo 19 de la Ley 107-13, en cuya virtud las actuaciones administrativas se realizarán optimizando el uso del tiempo, resolviendo los procedimientos en plazo razonable que, en todo caso, no podrá superar los dos meses a contar desde la presentación de la solicitud en el órgano correspondiente, salvo que la legislación sectorial indique un plazo mayor. En especial, las autoridades impulsarán oficiosamente los procedimientos e incentivarán el uso de las tecnologías de la información y las comunicaciones a los efectos de que los procedimientos se tramiten con diligencia y sin dilaciones injustificadas, de manera escrita o a través de técnicas y medios electrónicos. La medida cautelar solicitada por el impetrante fue fallada en contra de lo que dispone al articulo 7 de la Ley 13-07, Orgánica del Tribunal Superior Administrativo, la cual se conoció el 16 de diciembre y fue fallada el 22 de enero, pese a que se habla de cinco días después de la celebrada la audiencia en la que las partes plantean sus conclusiones, principalmente cuando hay una afectación mayor, porque el recurrente no tiene servicio de energía eléctrica y que en consecuencia todas las labores comerciales y empresariales están paralizadas y la reactivación está determinada por el fallo de la misma.

Este es un ejemplo de que en el país existe una Constitución de fachada que niega los supuestos avances y fortalecimiento del Estado Social Democrático de Derecho, lo cual es una explicación de que República Dominicana es una sociedad que vive más de la percepción que de la realidad.

Sin otro particular,

José Antonio Cabral Salcedo.