Economía

Sectores advierten impacto económico y más informalidad por Ley Antilavado

Published

6 años agoon

By

LA REDACCIÓNSANTO DOMINGO. A mediados del año pasado, cuando la Ley contra el Lavado de Activos y Financiamiento al Terrorismo fue aprobada, los empresarios mostraron temor por sus posibles efectos. Siete meses después y ya con todo el marco de normas en vigor, asumen que la aplicación de la Ley 155-17 ha tenido —y seguirá teniendo— un impacto sobre la actividad de sectores económicos que ahora están obligados a hacer cumplir la ley.

El presidente ejecutivo de la Asociación de Concesionarios de Fabricantes de Vehículos (Acofave), Enrique Fernández, dijo que el año pasado registraron una caída de las ventas por el orden del 15% que estuvo influenciada, no solo por el enfriamiento generalizado de la economía, sino también por la expectativa generada por la aplicación de la ley contra el blanqueo de capitales.

La forma de hacer negocios para ellos registró un viraje importante desde junio del año pasado, cuando la norma general entró en vigor. Para empezar, no pueden aceptar pagos en efectivo por más de RD$500,000 (que ahora equivalen a US$10,250 al tipo de cambio actual) por la venta de un vehículo. Pero si un cliente espera hacer varios pagos para saltarse esa limitación, tampoco tendrá suerte: todos los sectores económicos que participan en el cumplimiento de la Ley 155-17 deben reportar si, al sumarse, varios pagos vinculados a la misma compra-venta, superan los US$15,000 o su equivalente en moneda nacional.

Al presidente ejecutivo de Acofave le resulta difícil cuantificar el impacto económico que la aplicación de las normas contra el lavado de activos tendrá sobre el sector que representa, pero entiende que lo habrá. En cualquier caso, considera que ese esfuerzo del gobierno por reducir el blanqueo de dinero, aunque proviene de presiones externas, es sano. Lo que exige Fernández es que la ley se le aplique a todo el sector automotor por igual: a concesionarios, dealers y hasta al empresario informal que vende un vehículo en la calle, sin oficina. No hacerlo provocará, a juicio del representante de Acofave, un crecimiento descontrolado de los vendedores informales de vehículos, una situación que terminará por hundir al sector formal y organizado.

Por su parte, el presidente de la Confederación de la Pequeña y Mediana Empresa de la Construcción (Copymecon), Eliseo Cristopher, coincidió en el impacto negativo que tendrán las normas antilavado en su sector, específicamente una disminución de la inversión en la construcción. También alertó sobre el riesgo de que la ley destruya la rama formal de la actividad.

“Antes de una aplicación tajante de esa Ley, debe existir un periodo determinado de concienciación, de que se entienda esta Ley, porque todavía el 99% de las pequeñas empresas que vienen aquí desconocen todavía, al día de hoy, la responsabilidad tan fuerte que asumen con esa Ley”, precisó.

Reconoció la importancia de la norma por lo que advirtió que no está en contra de la misma, pero consideró que debe haber un régimen especial con un organismo que dé apoyo a las Pymes en la investigación necesaria a la hora de vender un inmueble. Cristopher expresó que ese organismo debe funcionar para que las Pymes puedan llevar el nombre de un cliente para saber si puede hacer esas negociaciones y que sea esa entidad la que investigue al comprador de un inmueble.

Agregó que las pequeñas empresas de la construcción no cuentan con las estructuras para investigar si los recursos de los clientes vienen de fondos dudosos. “Para poner un ejemplo, a una pequeña empresa viene Juan, Marco o Pedro a comprar un apartamento, ya nosotros tenemos que tener un organismo que investigue de dónde salen esos fondos, ¿y cómo lo hacemos si lo que queremos es vender? Quiere decir que, si por alguna razón nosotros vendemos un apartamento a una persona con fondos dudosos, ya estamos nosotros violando la Ley”, explicó el dirigente empresarial.

Por su parte, la Asociación de Constructores y Promotores de la Vivienda (Acoprovi) analizará las recién publicadas normas que rigen los mecanismos con los que el sector prevendrá el lavado de dinero, por lo que todavía no emitirán una opinión. No obstante, a mediados del año pasado su presidenta, María Gatón, había indicado que la aplicación conllevaría a un aumento de los costos para las empresas porque ahora deben desempeñar roles que antes no estaban definidos en su estructura, como la debida diligencia.

Sujetos obligados

Las entidades financieras, cooperativas, constructoras, ventas de vehículos, casinos, bancas de apuestas, joyerías, casas de empeño, armerías, notarios, abogados y contadores. Deben inscribirse en el RNC, implementar un manual de prevención definido por las autoridades y hacer la debida diligencia a sus clientes para identificar a sospechosos de lavar dinero.

Venta de viviendas

Se prohíbe pagar o aceptar más de RD$1,000,000 en efectivo por la compra de una vivienda. Constructoras y agentes inmobiliarios deben evitar esas operaciones y reportarlas a las autoridades.

Compra-venta vehículos

No se puede hacer operaciones en efectivo por más de RD$500,000. Es sospechosa cualquier transacción que, aun sin superar ese monto, sea para adquirir masivamente vehículos, cambio o venta por valores muy inferiores, o pago anticipado y en efectivo de una operación en cuotas.

Casinos y banca de juegos

Prohibido comprar en efectivo boletos o fichas por más de RD$250,000. Los casinos o bancas deberán reportar si un clientes sobrepasa el umbral de US$3,000 diarios o su equivalente en pesos, en una o varias operaciones.

Joyerías y casas de empeño

Están prohibidas las compras en efectivo que superen los RD$450,000. También aplica para armas.

Notarios y registradores

Aplica para notarios, abogados y contadores que registren compra-venta de inmuebles, administren dinero de un cliente, registren empresas y actúen como sus apoderados o directivos.

diariolibre.com

Economía

RD ocupó 5to lugar entre países con compromisos de inversión privada en proyectos de infraestructura

Published

21 horas agoon

mayo 19, 2024 República Dominicana se ubicó en el quinto lugar en la región entre los países con mayores compromisos de inversión y número de proyectos de infraestructura con participación privada el pasado año, cuando registró un total de 11 proyectos con una inversión estimada de US$858 millones.

República Dominicana se ubicó en el quinto lugar en la región entre los países con mayores compromisos de inversión y número de proyectos de infraestructura con participación privada el pasado año, cuando registró un total de 11 proyectos con una inversión estimada de US$858 millones.

El monto de los compromisos de inversión con participación privada registrados en el país en 2023, según datos del Banco Mundial en su informe «Participación privada en infraestructura», representó un 5.43% del total estimado para América Latina y el Caribe (ALC) .

A pesar de esto, Brasil ocupó el segundo lugar a nivel mundial, contribuyendo con el 9.5% a los Compromisos totales de inversión en 2023 y que representan el 52% de ALC.

Perú fue el segundo mayor contribuyente a los compromisos de inversión de la región, con US$2,700 millones en 12 proyectos. Nueve de estos doce proyectos fueron en el sector energético, dos en TIC y dos en TIC.

Economía

China anuncia nuevas medidas contra la crisis del sector inmobiliario, reducirá el costo del inicial

Published

22 horas agoon

mayo 19, 2024 Pekín, China.-China anunció el pasado viernes que reducirá el monto del depósito inicial para comprar una vivienda y dijo que el gobierno podría comprar inmuebles comerciales, en un intento de apoyar el mercado inmobiliario en plena crisis.

Pekín, China.-China anunció el pasado viernes que reducirá el monto del depósito inicial para comprar una vivienda y dijo que el gobierno podría comprar inmuebles comerciales, en un intento de apoyar el mercado inmobiliario en plena crisis.

Para impulsar el mercado y garantizar que millones de viviendas vacías vayan a quienes las necesitan, las autoridades convocaron este viernes una reunión con reguladores, representantes de los principales bancos, gobiernos locales y representantes el mercado inmobiliario, informaron Bloomberg News y medios oficiales.

Bajar el inicial

El depósito inicial para comprar una vivienda se reducirá al 15% de su valor, una de las tasas más bajas de la historia del país, también según medios oficiales. En el caso de las segundas viviendas será del 25%.

Este sector representa más de una cuarta parte del Producto Interior Bruto (PIB) chino pero vive una crisis sin precedentes desde 2020, cuando las autoridades restringieron el acceso al crédito a los constructores en un intento por reducir la creciente deuda.

Desde entonces, las grandes inmobiliarias como China Evergrande y Country Garden están en crisis y la caída de los precios está disuadiendo a los chinos de invertir en propiedades.

Economía

Banco Central presenta explicaciones sobre efectos de política monetaria en reducción de inflación post pandemia

Published

1 semana agoon

mayo 12, 2024 Santo Domingo, R.D.-Banco Central de la República Dominicana presentó a los agentes económicos y al público en general un documento con explicaciones claras sobre los efectos positivos que ha tenido la política monetaria en la

Santo Domingo, R.D.-Banco Central de la República Dominicana presentó a los agentes económicos y al público en general un documento con explicaciones claras sobre los efectos positivos que ha tenido la política monetaria en la

recuperación del crecimiento y la reducción de la inflación en la post pandemia.

La entidad explicó que en efecto, el choque de oferta ocasionado por la pandemia y sus efectos sobre el costo de los contenedores en los mercados internacionales y el aumento de la demanda provocado por las políticas expansivas implementadas, aumentaron las presiones inflacionarias en la fase final de la crisis sanitaria.

De acuerdo con una nota de prensa, cuando todo parecía mejorar, la invasión rusa a Ucrania exacerbó las

presiones de precios al reducir la oferta de commodities, particularmente del petróleo a nivel global. Ante estos choques inesperados, el BCRD implementó una política monetaria restrictiva que logró una convergencia gradual de la inflación de 9.64 % en abril 2022 a 4.43 % en mayo 2023, tasa dentro del rango meta del programa monetario.

Con la inflación en la meta, a partir del mes de junio el BCRD inició una reducción gradual de su tasa de política monetaria de 8.50 % hasta 7.0 %, donde se mantiene en la actualidad. A su vez, la Junta Monetaria aprobó un programa de expansión monetaria de casi 3.0 % del Producto Interno Bruto (PIB), orientado a estimular la actividad económica. Estos recursos, canalizados a empresas, principalmente micro, pequeñas y medianas (Mipymes) y hogares, por los intermediarios financieros, a un plazo promedio de dos años y con garantía de títulos del Ministerio de Hacienda o del BCRD, han sido determinantes en la recuperación económica en un entorno de estabilidad de precios.

Recuperación económica y medidas monetarias

El programa de expansión de liquidez autorizado por la Junta Monetaria en 2023 ascendió a RD$ 205 mil millones, colocados por el BCRD a las entidades de intermediación financiera (EIFs) mediante una combinación de liberación de encaje legal y del instrumento conocido como facilidad de liquidez rápida (FLR). Del total aprobado por la Junta Monetaria, las EIFs han colocado unos RD$196 mil millones (96 % del total) a tasas de interés no mayores a 9 % anual, lo que ha permitido apoyar el mecanismo de transmisión de la política monetaria e incentivar el crédito doméstico.

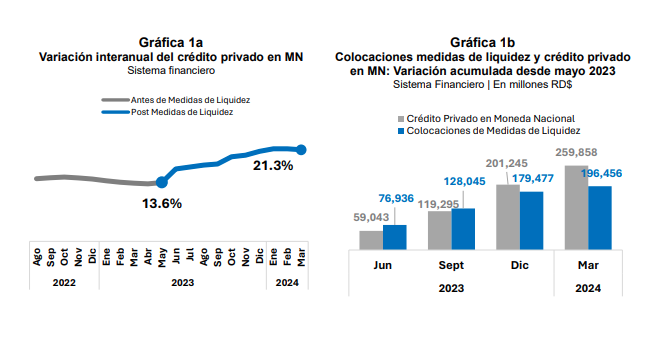

Se puede observar en la gráfica 1a, el flujo de recursos colocado por el BCRD en la economía a través de las entidades financieras fue determinante en la aceleración del crecimiento del crédito al sector privado en moneda nacional que pasó de una expansión interanual de 13.6 % en junio de 2023 a un crecimiento de 21.3 % en marzo 2024.

En términos absolutos, desde junio de 2023 los intermediarios financieros han colocado unos RD$260 mil millones a empresa y hogares, representando los RD$196 mil millones provenientes de la liberación de recursos del BCRD, un 76 % del aumento del crédito privado en moneda nacional (gráfica 1b).

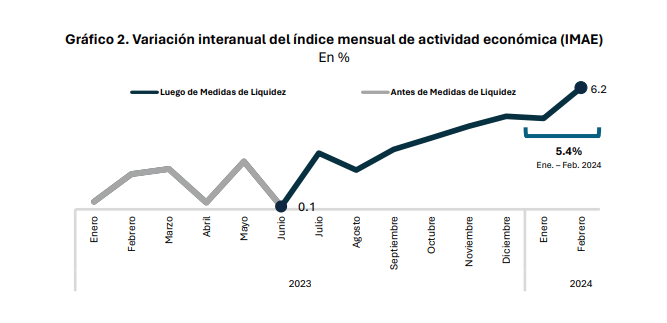

La influencia del dinamismo del crédito en la economía se ve claramente en el más reciente informe del BCRD sobre la evolución del indicador mensual de actividad económica (IMAE). En efecto, el IMAE presentó un crecimiento acumulado para los meses de enero y febrero del presente año de 5.4 % interanual, observándose también una recuperación gradual de la economía dominicana desde julio de 2023. En la gráfica 2 se puede apreciar el cambio en la tendencia de crecimiento luego del primer semestre de 2024, precisamente a partir del momento en que se aprobaron las medidas de la Junta Monetaria. A este crecimiento también contribuyó la aceleración de la inversión pública hacia finales de 2023 e inicios del año 2024.

Crecimiento del crédito productivo y de calidad

En adición al impacto de las medidas de expansión de liquidez del BCRD en el crédito y en la actividad económica de la República Dominicana, el costo reducido del financiamiento para los deudores finales, producto de estas políticas, ha sido un factor coadyuvante en la calidad integral de la cartera de créditos en su conjunto, como principal determinante del crecimiento del sector bancario.

En efecto, desde mayo de 2023 a marzo de 2024, los créditos vigentes del sistema financiero en moneda nacional, es decir, aquellos cuyos pagos de intereses y de capital se encuentran al día según los plazos asumidos por los deudores, mostraron un crecimiento de 17.7 %, superior al 12.6 % observado para el mismo intervalo de tiempo comparable en el pasado 2023.

Esto ha contribuido a que el sistema financiero dominicano registre un índice de morosidad de su cartera de créditos de apenas 1.2 % a marzo de 2024 y compensar el vencimiento de préstamos otorgados con recursos de medidas de liquidez adoptadas durante la pandemia del COVID-19.

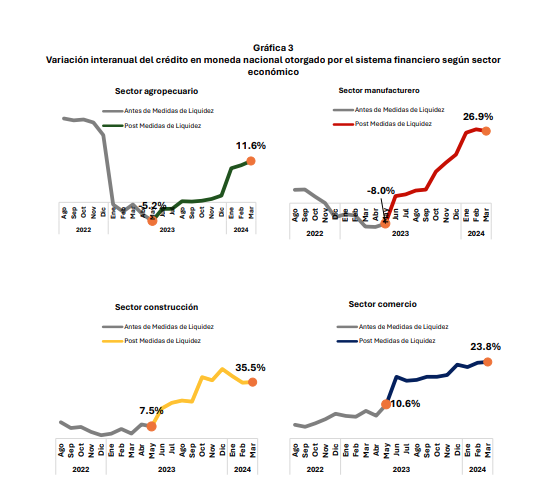

Detallando el análisis por sector económico, las medidas de liquidez implementadas por las autoridades monetarias y financieras en 2023 se orientaron, principalmente, a los sectores productivos de comercio, construcción, manufactura, agropecuaria y exportación, entre otros, por un monto colocado aproximado de RD$166 mil millones.

Cuando se observa el crecimiento nominal del crédito privado en moneda nacional antes y después de junio de 2023, se aprecian cambios importantes en la dinámica crediticia de estos sectores económicos, principalmente en manufactura, agropecuaria, construcción y comercio, que pasaron de crecimientos bajos o negativos, a variaciones positivas y significativas, como se muestra en los gráficos siguientes.

Esto es consistente con la tendencia de dinamización sostenida que ha exhibido la economía dominicana, principalmente en los sectores de construcción, manufactura, agropecuaria y comercio, lo cual se ha logrado a la par de la fortaleza sostenida del sistema financiero.

Asimismo, las liberaciones de encaje legal para el otorgamiento de préstamos para viviendas de bajo costo por un monto autorizado de RD$21,424 millones, han impactado positivamente en las condiciones de vida de familias habitualmente no atendidas por el sistema financiero.

El monto restante de RD$4,383 millones se destinó a préstamos interinos, a plazo de dos años y tasas de interés de hasta 9 %, para el financiamiento de 53 proyectos de construcción de este tipo de viviendas de bajo costo. Se espera que al término de esta medida se hayan financiado unas 13 mil nuevas viviendas económicas.

Perspectivas futuras

Con lo expuesto precedentemente, puede afirmarse que las medidas de liquidez adoptadas por la Junta Monetaria durante 2023 han incidido positivamente en la recuperación de la actividad productiva de alto encadenamiento, un mayor acceso de grupos vulnerables a unidades habitacionales de bajo costo, así como a la calidad y crecimiento de los activos del sistema bancario. Respecto de esto último, vale destacar que a marzo 2024 los activos del sistema financiero crecieron 17.1 %, con una solvencia de 16.1 %, superior al mínimo regulatorio de 10 %.

Se proyecta que hacia adelante continúe operando el mecanismo de transmisión de la política monetaria, lo que contribuiría a que la economía dominicana se expanda en torno a su potencial de 5 % durante el año 2024. Este escenario se beneficiará de un sistema financiero patrimonialmente robusto por la capitalización de utilidades percibidas durante el año 2023, que permitirá la expansión del crédito a los sectores productivos financiado con recursos propios de las entidades de intermediación financiera, manteniendo el cumplimiento de los indicadores prudenciales y regulatorios que establece nuestro marco normativo vigente.